什么是KDJ

随机指标(KDJ)由 George C.Lane 创制。它综合了动量观念、强弱指标及移动平均线的优点,用来度量股价脱离价格正常范围的变异程度。

KDJ指标考虑的不仅是收盘价,而且有近期的最高价和最低价,这避免了仅考虑收盘价而忽视真正波动幅度的弱点。

随机指标的原理

随机指标(KDJ)一般是根据统计学的原理,通过一个特定的周期(常为9日、9周等)内出现过的最高价、最低价及最后一个计算周期的收盘价及这三者之间的比例关系,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均线的方法来计算K值、D值与J值,并绘成曲线图来研判股票走势。

KDJ以最高价、最低价及收盘价为基本数据进行计算,得出的K值、D值和J值分别在指标的坐标上形成的一个点,连接无数个这样的点位,就形成一个完整的、能反映价格波动趋势的KDJ指标。它主要是利用价格波动的真实波幅来反映价格走势的强弱和超买超卖现象,在价格尚未上升或下降之前发出买卖信号的一种技术工具。它在设计过程中主要是研究最高价、最低价和收盘价之间的关系,同时也融合了动量观念、强弱指标和移动平均线的一些优点,因此,能够比较迅速、快捷、直观地研判行情。

随机指标(KDJ)最早是以KD指标的形式出现,而KD指标是在威廉指标的基础上发展起来的。不过威廉指标只判断股票的超买超卖的现象,在KDJ指标中则融合了移动平均线速度上的观念,形成比较准确的买卖信号依据。在实践中,K线与D线配合J线组成KDJ指标来使用。由于KDJ线本质上是一个随机波动的观念,故其对于掌握中短期行情走势比较准确。

随机指标的计算公式

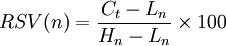

KDJ指标的计算比较复杂,首先要计算周期(n日、n周等)的未成熟随机值RSV(Raw Stochastic Value),然后再计算K值、D值和J值。以日KDJ指标数值的计算为例,RSV的计算公式为:

式中,Ct为第n日收盘价;Ln为n日内的最低价;Hn为n日内的最高价。RSV值始终在l~100间波动。

其次,计算K值与D值:

当日K值=2/3×前一日K值+1/3×当日RSV

当日D值=2/3×前一日D值+1/3×当日K值

若无前一日K值与D值,则可分别用50来代替。

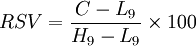

以9日为周期的KD指标为例。首先须计算出最近9日的未成熟随机值RSV,计算公式为:

式中,C为第9日的收盘价;L9为9日内的最低价;H9为9日内的最高价。

K值=2/3×前一日K值+1/3×当日RSV

D值=2/3×前一日D值+1/3×当日K

若无前一日K值与D值,则可以分别用50代替。

需要说明的是,式中的平滑因子1/3和2/3是可以人为选定的,不过目前已经约定俗成,固定为1/3和2/3。在大多数股市分析软件中,平滑因子已经被设定为1/3和2/3,不需要作改动。

另外,一般在介绍KD时,往往还附带一个J指标。J指标的计算公式为:

J=3D-2K

实际上,J的实质是反映K值和D值的乖离程度,从而领先KD值显示头部或底部。J值范围可超过100和低于0。

J指标是个辅助指标,最早的KDJ指标只有两条线,即K线和D线,指标也被称为KD指标。随着股市分析技术的发展,KD指标逐渐演变成KDJ指标,从而提高了KDJ指标分析行情的能力。另外,在一些重要的股市分析软件上,KDJ指标的K、D、J参数已经被简化成仅仅一个,即周期数(如日、周、月等)。而且随着股市软件分析技术的发展,投资者只需掌握KDJ形成的基本原理和计算方法,无须去计算K、D、J的值,更为重要的是利用KDJ指标去分析、研判股票行情。

和其它指标的计算一样,由于选用的计算周期的不同,KDJ指标也包括日KDJ指标、周KDJ指标、月KDJ指标、年KDJ指标以及分钟KDJ指标等各种类型。经常被用于股市研判的是日KDJ指标和周KDJ指标。

随机指标的应用原则

随机指标的应用原则:

1、当白色的K值在50以下的低水平,形成一底比一底高的现象,并且K值由下向上连续两次交叉黄色的D值时,股价会产生较大的涨幅。

2、当白色的K值在50以上的高水平,形成一顶比一顶低的现象,并且K值由上向下连续两次交叉黄色的D值时,股价会产生较大的跌幅。

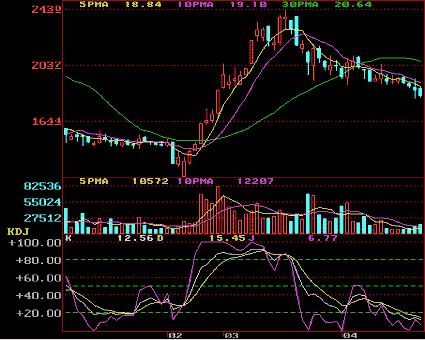

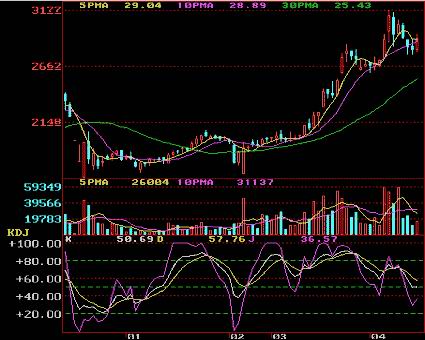

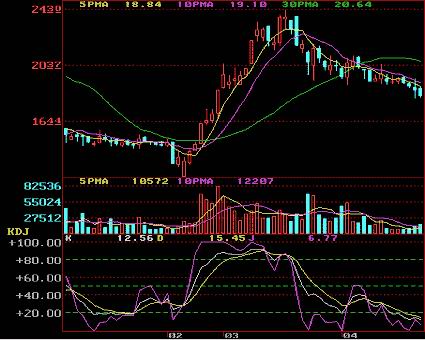

3、白色的K线由下向上交叉黄色的D线失败转而向下探底后,K线再次向上交叉D线,两线所夹的空间叫做向上反转风洞。如上图所示,当出现向上反转风洞时股价将上涨。如下图所示,反之叫做向下反转风洞。出现向下反转风洞时股价将下跌。

4、K值大于80,短期内股价容易向下出现回档;K值小于20,短期内股价容易向上出现反弹;但在极强、极弱行情中K、D指标会在超买、超卖区内徘徊,此时应参考VR、ROC指标以确定走势的强弱。

5、在常态行情中,D值大于80后股价经常向下回跌;D值小于20后股价易于回升。

在极端行情中,D值大于90,股价易产生瞬间回档;D值小于15,股价易产生瞬间反弹(见下图)。这种瞬间回档或反弹不代表行情已经反转。

6、J值信号不常出现,可是一旦出现,可靠性相当高。当J值大于100时,股价会形成头部而出现回落;J值小于0时,股价会形成底部而产生反弹。

随机指标的评价

(1)随机指数是一种较短期,敏感指标,分析比较全面,但比强弱指数复杂。

(2)随机指数的典型背驰准确性颇高,看典型背驰区注意D线,而K线的作用只在发出买卖讯号。

(3)在使用中,常有J线的指标,即3乘以K值减2乘以D值(3K-2D=J),其目的是求出K值与D值的最大乖离程度,以领先KD值找出底部和头部。J大于100时为超买,小于10时为超卖。

随机指标与股票投资策略

随机指标在图形上是三条曲线。既K线,D线,J线。利用这三条曲线之间的关系就可以研究股票价格的趋势。随机指标主要用于反映股票市场中的超买超卖现象,走势背弛现象以及K线与D线的交叉突破现象。从而预测短期走势至顶和见底过程。

1.超买超卖现象

KDJ的取值范围在0-100之间(J线有时有所超越)。将这0-100之间按区域,按流行的,常用的判研标准,可划分为超买区、超卖区、徘徊区。

超买区:K值在80以上,D值在70以上,J值大于90时为超买。一般情况下,股价有可能下跌。投资者应谨慎行事,局外人不应再追涨,局内人应适时卖出。

超卖区:K值在20以下,D值在30以下为超卖区。一般情况下,股价有可能上涨,反弹的可能性增大。局内人不应轻易抛出股票,局外人可寻机入场。

徘徊区:KD值处于50左右分三种情况。如在多头市场,50是回挡支撑线;如是空头市场,50是反弹压力线;如果在50左右徘徊,说明行情还在整理,应以观望为主,不宜匆忙决定买卖。

需要说明的是,由于J线反应较为敏感,比K线.D线的变动速度快,振幅高。一般仅为参考依据。

2.背弛现象

当股价走势一峰比一峰高时,随机指标的J线却一峰比一峰低,或股价走势一波谷比一波谷低时,J线却一波谷比一波谷高,这种现象称之为背驰。随机指标与股价走势产生背驰时,一般为市场转势的信号,表明中期或短期走势已经到顶或已经见底。此时是买卖股票的时机。

3.K 线与D 线的交叉突破

当K值大于D值时,表明股价当前正处于上升趋势之中,因此,当K线从下向上交叉突破D线时,正是买进股票的时机。反之,当K值小于D值时,表明股市当前处于下降趋势。因此,当K线从上向下交叉突破D线时,正是卖出股票的时机。

以上三种现象是证券交易者在证券市场中利用随机指标对短期走势判研最基本的原则和信号依据。虽然个股的走势往往受到许多不确定因素的影响,比如政策因素、经济形势、行业影响、市场人气等等。但在短期走势中,涨与跌的转换随机指标都会利用这三种现象提前发出信号。多数时候这三种现象是独立出现,但也会出现相伴而生。这就更利于对走势的判定。

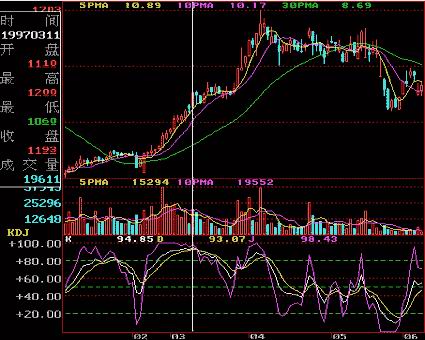

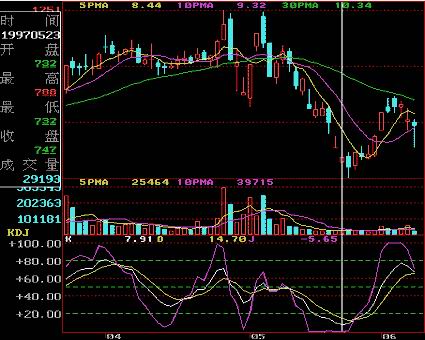

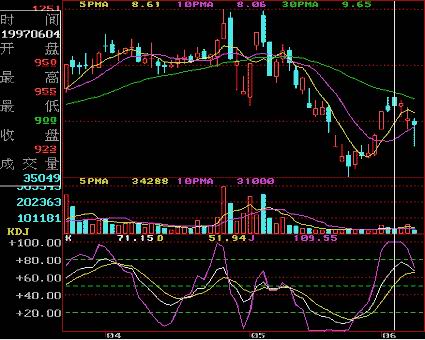

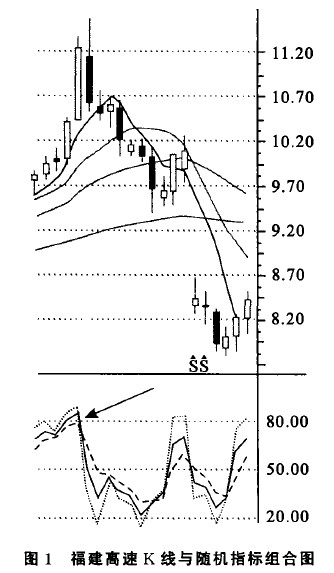

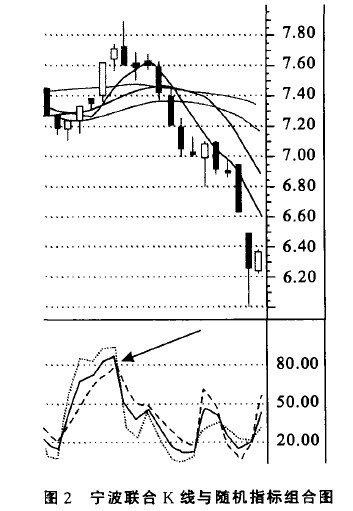

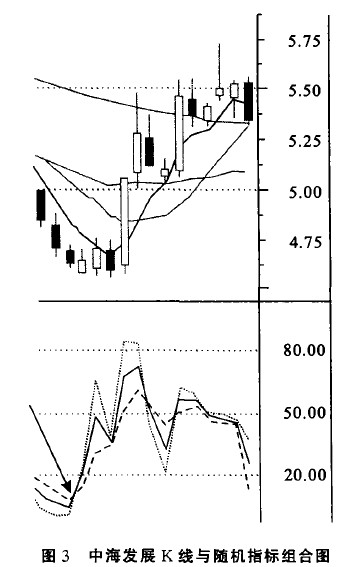

例如上图,2003年4月14日,福建高速(600033)K、D、J值分别为82.28、79.29、95.04,明显处于超买区,股价短期下跌的可能性增大,发出卖出信号。4月16日K线从上向下交叉突破D线,如图1箭头所示,再次发出明确的卖出信号。此后几个交易日内,股价一路下行,从16日的最高11.6元跌到24日的9.40元;再如2003年4月14、15两日,宁波联合(600051)股价处于超买区,随后16 日K 线从上向下交叉突破D线,发出明确的卖出信号,如下图箭头所示。此后股价一路下跌创下6.04元新低。以上两个案例是随机指标的超买现象。在实际操作中超卖现象的案例也多不胜举。例如2003 年元月2 日到8 日,中海发展(600021)股价一直处于超卖区中,元月8日K 线从下向上交叉突破D线,如图3箭头所示。随机指标发出买入信号,随后几个交易日股价连续反弹,一路走高,迅速从4.56元涨至5.75元。有关超买、超卖现象和K、D线交叉突破现象的案例在实际操作中还有很多,限于篇幅,就不再一一举例。相信投资者也会发现很多。

关于背驰现象,在实际操作过程中同样也出现过不少。例如宝钢股份(600019)2002年11月8日,J线走势图中波峰为74.12,股价波峰值为4.35元,11月29日J线走势图中波峰值为93.72,股价波峰值为4.23元,12月20日J线走势图中波峰值为112.32,股价波峰值为4.21元,从以上数据可以看出从2002年11月8日到2003年1月6日为一段明显的慢熊行情,且这段时间随机指标与股价走势产生背驰。随后股价走势反转,走出了一波长达两个多月的牛市行情,股价从4.01元涨到5.85元;再如用友软件(600588)2003年3月11日J线走势图中波谷值为一6.79,股价波谷值为45.40元;3月14日J线走势图中波谷值为一3.23,股价波谷值为45.11元;3月26日 J线走势图中波谷值为13.89,股价波谷值为44.10元,同样为一段慢熊行情,且随机指标与股价走势产生背驰,随后股价走势开始反转,股价开始上扬,10多个交易日后,股价从44.10元一路涨至最高54.31元。

运用随机指标应该注意的问题

随机指标虽然克服了移动平均线系统的收盘价误区,但是它本身还有难以、克服的缺陷和自身局限性。因此在利用随机指标来决定股票的投资策略时应该注意以下几个问题。

1.股价短期波动剧烈或者瞬间行情幅度太大时,KDJ信号经常失误也就是说投机性太强的个股KD值容易高位钝化或低位钝化。此外随机指标对于交易量太小的个股不是很适用,但对于绩优股,准确率却是很高。同时还应该注意的是随机指标提供的股票买卖信号均有或多或少的死角发生,尤其是个股表现受到基本面、政策面及市场活跃程度的影响时,在任何强势市场中,超买超卖状态都可能存在相当长的一段时期,趋势逆转不一定即刻发生。既随机分析所能得出的最强信号之一是偏差,也就是说K值在80以上时股价还有可能进一步上升,如果投资者过早的卖出股票,将会损失一些利润;K值在20以下时,股价还有可能进一步下跌,如果投资者过早的买进股票有可能被套。此时KDJ指标参考价值降低,投资者应该因时因势分析,同时参考其它指标与随机指标结合起来使用。

2.J值可以为负值,也可以超过100。比如在前面背驰现象所举的案例中就出现了J值大于100或小于0。出现这种情况主要缘于J线和K、D相比较更为灵敏一些。

3.因为随机指标提供的买卖信号比较频繁,投资者孤立的依据这些交叉突破点来决定投资策略,则依然存在较大的风险。因此使用K、D线时,要配合股价趋势图来进行判断。当股价交叉突破支撑压力线时,若此时K、D线又在超买区或超卖区相交,KD线提供的股票买卖信号就更为有效。而且,在此位上K、D来回交叉越多越好。

4.当K值和D值上升或下跌的速度减弱,倾斜度趋于平缓是短期转势的预警信号。这种情况对于大盘热门股及股价指数的准确性较高。而对冷门股或小盘股的准确性较低。

5.KDJ指标比RSI准确率高,且有明确的买、卖点出现,但K、D线交叉时须注意“骗线”出现,主要因为KDJ指标过于敏感且此指标群众基础较好,所以经常被主力操纵。

6.K线与D线的交叉突破在80以上或20以下时较为准确。当这种交叉突破在50左右发生时,表明市场走势陷入盘局,正在寻找突破方向。此时,K线与D线的交叉突破所提供的买卖信号无效。

综上所述,可以这样认为,随机指数在设计中充分考虑价格波动的随机振幅与中短期波动的测算,使其短期测市功能比移动平均线更加准确有效,在市场短期超买超卖的预测方面又比强弱指数敏感,同时该指标又能够提供出明确的买卖点。因此,这一指标被投资者广泛采用。虽然说,随机指标可以为短线投资提供简便直接快捷有效的投资参考依据,但是,作为一个投资者应该明白,成功地使用随机指标的关键在于将随机指标分析与其他的技术指标或分析方法结合起来使用。